Stefano Lovo

HEC教授|金融学

Christophe Spaenjers

HEC副教授|金融学

股票等风险投资通常能带来较高的长期回报。然而,对于艺术投资而言,情况并非如此。艺术市场为何不遵循常规投资规则?Stefano Lovo和Christophe Spaenjers开展的一项新研究揭示了这种特殊投资类型的特点,并为考虑投资美术作品的人们提供了一些技巧。

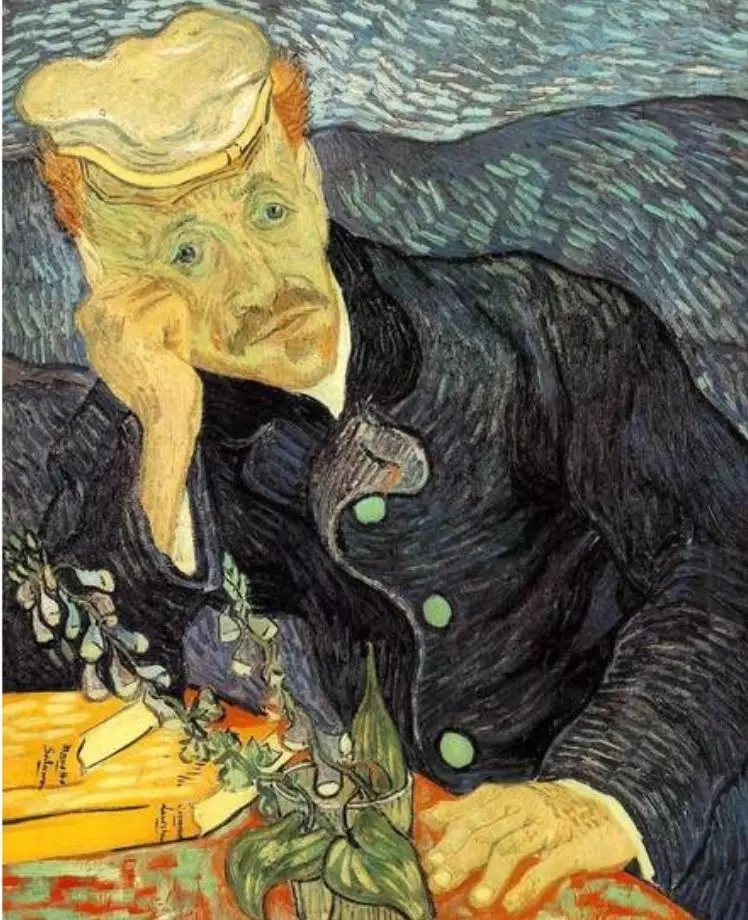

根据巴克莱银行于2012年开展的一项“利润与愉悦”研究,富裕人士将近10%的财富由艺术品、葡萄酒和珠宝藏品等“珍宝资产”构成。对于外行人来说,艺术品的估价往往令人瞠目结舌,而且除了经验丰富的艺术评论家之外,艺术品的价格往往令所有人感到非常困惑。根据维基百科,杰克逊·波洛克(Jackson Pollock)的一副画作(将颜料随意滴溅在画布上绘制而成)在2015年以2亿美元的价格成交,成为有史以来最昂贵的五大画作之一。作为对比,1990年,梵高的《加谢医生的肖像》仅以8250万美元的价格成交。

△ 梵高的《加谢医生的肖像》,绘于1890年,于1990年被佳士得拍卖出售

如果将颜料随意滴溅在画布上就可以卖出如此高的价格,那么艺术品作为一项投资具有什么特点?为了确定艺术投资是否是一种有利可图的投资策略,我们构建了一个模型,用来预测艺术品拍卖中的买家和卖家行为。然后,我们使用美国和英国的两家主要拍卖行佳士得和苏富比在1976年至2015年期间的110万次拍卖销售数据构成的数据集测试了我们的模型。

艺术品并非一种常规金融资产

我们的模型必须考虑到艺术品与常规金融资产之间的两个基本差异,第一个差异是产生的红利类型,第二个差异则是交易成本。

首先,对于一件艺术品,其产生的“红利”是情感收益而非财务收益。因此,它的价值取决于所有者的个人品味,而不是投资股票获得的现金股息或者出租房屋获得的收入。

其次,艺术品交易的交易费用很高。对于价格低于20万美元的艺术品,拍卖行将收取高达成交价格25%的费用。对于价格更昂贵的艺术品,这一费率将降至12%左右。

如果你喜欢一幅画,那就放手去买吧,但是要注意,如果你非常喜欢它并且支付了相应的价格,那么你就不太可能通过将它卖掉来赚取收益。

目前有三种类型的艺术买家:收藏家、炒家与投资者

我们模型的另一个因素是认为有价值的艺术品的寿命通常长于其所有者,因此所有所有者或其继承人最终都会将艺术品售出。

我们确定了艺术市场中的三种行为类型。收藏家通常会花费大量金钱购买他们想要的艺术品,并长期持有这些艺术品,只有在迫不得已的时候才会出售。因此,他们通常会亏本卖出。

然后是艺术品炒家,他们只在价格较低时购买艺术品,并快速转卖以从中获利。介于这两个极端之间的是艺术品投资者,他们倾向于以中等价位购入艺术品,且只有在经济形式足够好的情况下才会出售。

如果你不喜欢一幅画,不要出价过高,否则你会冒着难以脱手的风险。

你是一个收藏家、炒家还是投资者,取决于与大众平均喜好程度相比,你有多喜爱你购买的艺术品,收藏家的喜爱程度最高,而炒家的喜爱程度最低。

艺术品投资回报的差异

与我们的预测一致,我们发现在1至2年内转售——或“倒卖”——艺术品的所得货币利润最高。

这类拍卖是由以极具吸引力的价格购买该艺术品的所有者发起的。更长的持有时间往往意味着较低的回报,因为购买价格高而转售价格低。然而,长期持有艺术品的人也恰恰是那些享受最高情感红利的人。